なぜいまさら総合メーカーを目指すのか?

【関連】富士フィルム(4901)長期業績レポート

【関連】武田薬品(4502)長期業績レポート

11月3日の日経新聞で、富士フィルム(4901)が武田薬品(4502)から和光純薬を2000億円規模で買収すると報じられました。11月4日の日経新聞には、富士フィルム古森会長の「医療の総合メーカーになりたい」というコメントがのっていましたが、いまさら総合メーカーを目指す姿勢に違和感を感じました。たとえば総合重電メーカーであれば、General Electricは1981年から2001年までにCEOを務めたJack Welchの元、選択と集中を進めます。30年以上前の話です。彼が残した格言の一つ:

『市場で4位か5位でいると、No.1がくしゃみをしただけで肺炎にかかってしまう。No.1なら、自分の命運をコントロールできる。第4 位グループの連中は合併に明け暮れ、苦しむ。第4位になると、事情が全く違ってしまうからだ。苦しむことが仕事になってしまう。だからこそ、より強大にな るための戦略的方法を見極めることが必要になる。世界でNo.1かNo.2でなければ再建か、売却か、閉鎖かのどれかだ。』(出典:名言DB)

GEに遅れること30年、日立(6501)はリーマンショックを受けて2009年から2013年まで経営を担った川村氏が選択と集中に舵を切って結果を出します。一方では造船事業を諦めきれず、さらには飛行機を飛ばそうと多角化を進める三菱重工(7011)は業績悪化に苦しんでいます。このような歴史認識の中で、総合メーカーを目指す富士フィルムの戦略は時代錯誤に感じます。

古森会長の経営成績を評価する

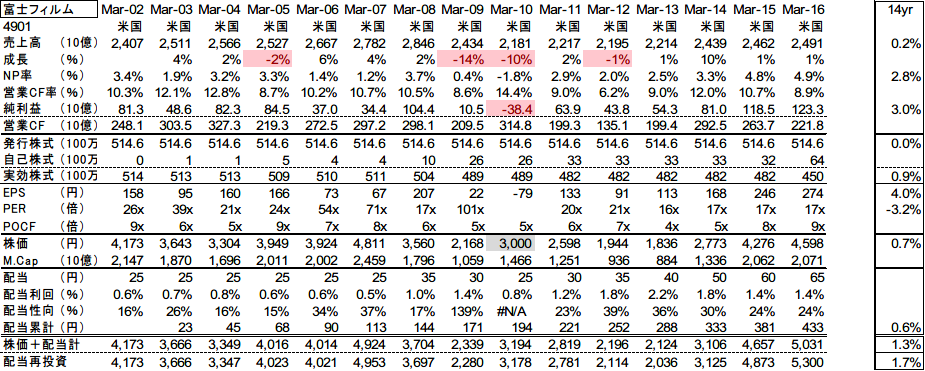

富士フィルムの古森氏は、2000年から社長、2012年から会長として15年以上経営を主導しています。日経ビジネスに賢人の警鐘というコラムを連載する著名な経営者ですが、経営者としての成績はどうだったのでしょうか?まずは、15年業績サマリーを作成してみます。

2002年3月から2016年3月までの富士フィルム株リターンは年率1.7%しかなかった

富士フィルムのEPSは過去15年間、年率4%で成長しました。PERが26倍から17倍に切り下がる影響が年率-3.2%あり、富士フィルム株を2002年3月末に購入して2016年3月末まで14年間保有したときの配当再投資込みリターンは年率1.7%しかありません。事業構成の変化を細かく分析していませんが、魅力的な投資先でなかったことは確かです。競争力はあるが頭打ちの事務機(富士ゼロックス)とデジカメ事業からのキャッシュフローを、次の成長事業に有効利用することができなかったようです。

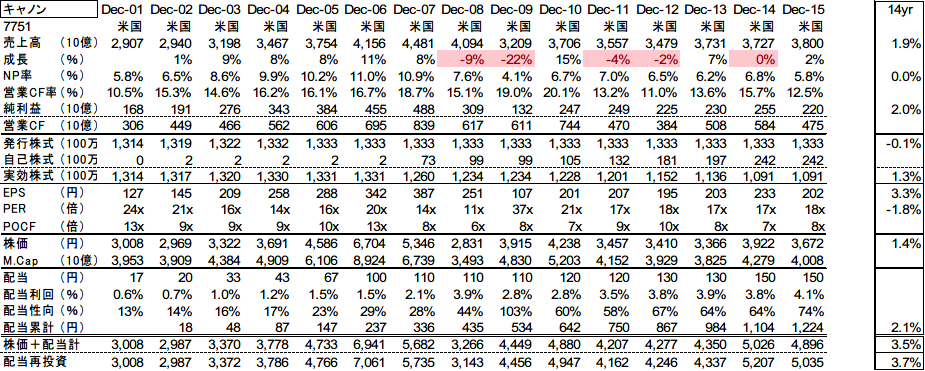

比較のため、事務機+デジカメという似た事業展開を行うキャノン(7751)の15年業績サマリーものせました。

資本配分成績が悪い経営者による買収に注意しよう

過去15年を見る限り、古森氏による資本配分の成績はいまいちです。そのような経営者が買収に踏み切る場合は注意が必要です。売上が伸びない現状を打破するために高値での買収を厭わない可能性が高いからです。これは、キャノンが2016年3月に東芝メディカルを7000億円、EV/EBITDA 20倍以上の高値で買収したことにも表れています(参考記事)。

まとめ

経営者にしかできない一番大事な仕事は、資本配分です。既存事業からのキャッシュフローの使い方は次の4つあります:(1)既存事業に投資、(2)新規事業に投資、(3)債務を削減する、(4)株主に還元する。100あるキャッシュフローを、この4つにそれぞれいくら振り向けるのか、というのが経営者にしかできず、一番考えるべき仕事です。

ところが、日本に限らず経営者の多くは事業部でオペレーションを回すことに長けた人たちが昇進してくるので、既存事業を成長させるという意識になりがちです。しかし既存事業に投資しても成長できない富士フィルムやキャノンのような状況になると、どうしてよいか分からず、自分の存在価値を正当化するために金で成長を買いたくなり、高値で買収をするという結果になりがちです。冷静に投資リターンを比べて、必要であれば撤退という判断をするのは、大組織であればあるほど難しいようです。