長期業績推移は企業の履歴書

【関連】何年分の業績を調べればいいのか?

Nagatomo Investmentsでは、企業の長期業績推移を調べることを推奨しています。企業価値はこれから稼ぐ金額によって決まりますが、未来は過去とつながっています。

みなさんは、個人を評価するときに履歴書を読むと思います。素晴らしい経歴の方に今後も素晴らしい結果を期待するのは、私たちが暗黙のうちに、成功に慣性があることを知っているからです。

企業も同じです。素晴らしい企業が急に悪くなることも少ないですし、逆にいまいちな企業が急に良くなる確率も低いものです。長期業績推移を調べることで、景気変動の追い風や向かい風を超えた企業や経営者の力を測ることが大切だと考えます。

日経平均医薬品銘柄の長期業績レポートをまとめました

【関連】長期業績レポートの提供をはじめました

【関連】長期業績レポート(日経平均採用銘柄)

長期リターンが高いのは中外製薬。低いのは大日本住友製薬。

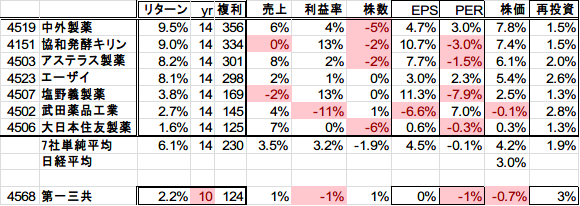

日経平均医薬品銘柄には8銘柄が採用されています。このうち、2005年9月に会社設立した第一三共(4568)を除き、7社について過去15年の長期業績レポートをまとめました。

過去14年投資して最もリターンが高かったのは、中外製薬(4519)で年率9.5%。逆に最もリターンが低かったのは、大日本住友製薬(4506)で年率1.6%でした。同時期の日経平均リターンは、値上がり3%+配当再投資2%=5%程度。みなさんの製薬企業のイメージと比べていかがでしょう?

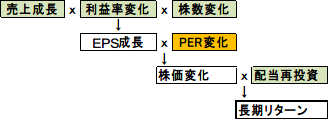

株式の長期リターンには5つの構成要素があるが、企業がコントロールできるのは4つ。

株式の長期リターンは、次のように大きく5つの構成要素に分けられます。

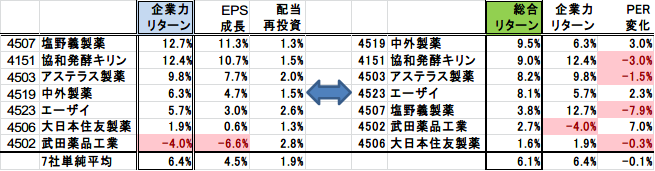

企業がコントロールできるEPS成長と配当政策による企業力リターンに注目

このうち、PER倍率は市場で決まります。バブルで市場が熱狂すればするほどPER倍率は高くなります。逆に、市場が悲観的になればなるほどPER倍率は低くなります。これは企業がコントロールできるものではありません。そこで、PER変化を除外した、企業力リターンで順位付けしました。

すると、総合リターンでは5位に甘んじていた塩野義製薬(4507)がトップに出てきます。企業力リターンが高いのに、PERが82倍から26倍に切り下がってしまい、総合リターンを押し下げたことが分かります。

理想は企業力リターンの高い企業を低バリュエーションで買うこと

総合リターントップの中外製薬の勝因は、そこそこの企業力リターンに加えてPERが上昇したことです。逆に、塩野義製薬をみると、企業力リターンが高くても、高バリュエーションで買うと総合リターンが出ないことが分かります。

理想的には、企業リターンの高い企業を低バリュエーションで買いたいものです。そのためには、企業力リターンの高い企業に目をつけ、バリュエーションが安くなるまで待つことが必要です。Charlie Mungerが言うように、「売買によって稼ぐのではない。待つことによって稼ぐ」のです。